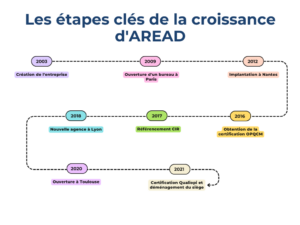

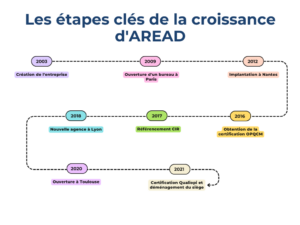

AREAD fête ses 21 ans : Deux décennies de soutien aux entreprises

Le 2 septembre 2024, AREAD célèbre ses 21 ans, témoignant de sa longue expérience dans l’accompagnement des entreprises françaises. Un rêve devenu réalité Il y a 21 ans, Frédéric Rey concrétisait son ambition en fondant